Über 21 Geldanlage-Produkte vorgestellt

Inkl. Vor- & Nachteile des Investments

Datengestützte Analyse

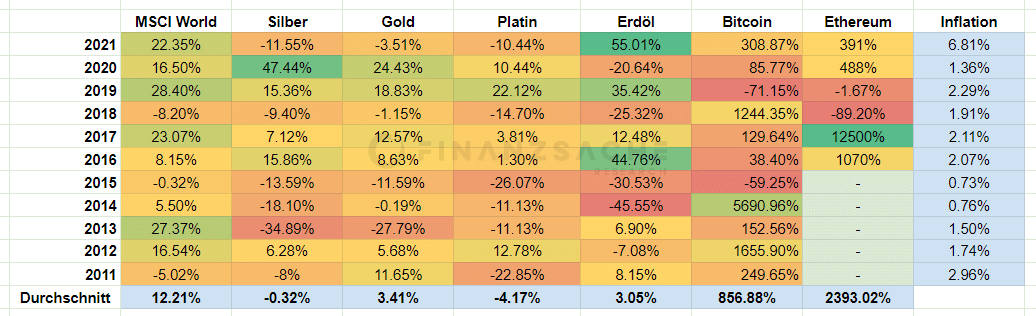

Lerne, welche Möglichkeiten der Geldanlage (Aktien, Rohstoffe, Krypto, ...) es an der Börse gibt und welche Renditen diese Assetklassen in den vergangenen 10 Jahren gebracht haben.

Sparbuch |  Festgeld |  Tagesgeld |  Bausparen |  Anleihen |  Gold |  Silber |  Platin |  Erdöl |  MSCI World Aktien-ETF Passiver Fonds |  Investmentfonds Aktive Fonds |  Bitcoin |  Ethereum |  Robo-Advisor | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

Vorteil | Relativ risikofrei, jedoch keine "richtige" Geldanlage | Höhere Zinsen als bei Tagesgeld | Täglich verfügbar | Staatlich gefördert (Deutschland: 10%, max. € 70- € 140) | Staatsanleihen gelten als weitestgehend Ausfallsicher | Gilt als Krisen- und Inflationssicher | Wertspeicher, ähnlich zu Gold | Nicht einfach zu schürfen, was zu Verknappung und steigenden Preisen führen kann | Wertvoller, knapper Rohstoff | Diversifizierte Aktienanlage | Breite Auswahl an Strategien | Könnte sich als digitales Gold etablieren | Höherer ROI als bei Bitcoin möglich | Schaltet Emotionen beim Investieren aus; Diversifiziert |

Nachteil | Deckt mit den niedrigen Zinsen nicht mal die Inflation ab | Zu niedrige Zinsen | Zu niedrige Zinsen | Ähnliches Zinsniveau wie Fest- oder Tagesgeld | Lange Laufzeiten (> 1-30 Jahre) | Performt in Boom-Zeiten nicht gut | Schwierige Lagerung | Verglichen mit manchen anderen Edelmetallen risikoreicher | Starker geopolitscher Einfluss auf den Ölpreis | Kann den Markt nicht schlagen | Aktive Fonds performen im Schnitt schlechter als passive Fonds | Sehr volatil | Sehr volatil. Höhere Renditechancen beinhalten auch höheres Risiko. | Noch wenig Langzeitdaten verfügbar; Höhere Gebühren als passiver ETF |

Rendite | Max. 1% | ~ 0,15% | ~ 0,10% | Ähnliches Zinsniveau wie Fest- oder Tagesgeld | 2%-13% | 3,41% (Ø 10 Jahre) | -0,32% (Ø 10 Jahre) | -4,17% (Ø 10 Jahre) | 3,05% (Ø 10 Jahre) | 12,21% (Ø 10 Jahre) | Variabel | 856,88% (Ø 10 Jahre) | 2.393,02% (Ø 10 Jahre) | Variabel; 27,5% (Ø 3 Jahre) |

Tipp: Finde eine seriöse Plattform für deine Geldanlage. Sieh dir unsere Übersicht an Handelsplattformen für alle oben genannten Produkte an:

Online Broker-Vergleich ansehen »

- Als Faustregel gilt: Je höher das Risiko eines Investments, desto höher die Renditemöglichkeiten und umgekehrt.

- Besonders beliebt sind ETFs (bzw. ETF-Sparpläne) wie zum Beispiel der MSCI-World, da diese von Haus aus diversifiziert sind.

- Rücklagen in Form von liquidem Kapital (= Bargeld oder Geld am Konto) sollten noch verfügbar sein. Das wird "Cashquote" genannt. Sein gesamtes Kapital zu investieren ist aus Risikogründen nicht zu empfehlen.

- Diversifizierung (Risikostreuung) sichert die Einlagen gegen gleichzeitigen Verlust ab.

- Auch alternative Geldanlagen wie Lego, Whisky oder Sneaker können, bei genügend Erfahrung, ertragreich sein.

Schnell-reich-werden-Angebot erhalten? Dann ist Skepsis angesagt! Vorsicht vor sogenannten "Bauernfängern", welche dir ungewöhnlich hohe Renditen in kurzer Zeit versprechen. Meistens handelt es sich dabei um unseriöse Angebote. Zwar sind hohe Renditen mit beispielsweise Kryptowährungen auch in kurzer Zeit durchaus möglich, jedoch sollte dir auch das höhere Risiko bewusst sein.

Sparbuch: Überholtes Produkt, nicht zur Geldanlage geeignet

Das Sparbuch ist ein Relikt aus vergangenen Zeiten. Sofern ein Kreditinstitut überhaupt noch ein klassisches Sparkonto anbietet, ist der Zinssatz verschwindend gering.

Er liegt aktuell bei ca. 0,1 % und richtet sich nach dem Leitzins. Damit liegt die Rendite unterhalb der Inflationsrate.

Zinsen werden ab dem Tag der Kontoeröffnung gewährt und am Jahresende gutgeschrieben. Die Einlagen sind durch den Einlagensicherungsfonds bis 100.000 EUR je Kunde geschützt.

Die Kontoführung ist in der Regel kostenfrei, es sei denn, das Sparkonto wird als Mietkautionskonto eröffnet.

Manche Kreditinstitute versuchen ihre Kunden mittlerweile davon zu überzeugen, dass sie statt eines Sparbuchs Geld mithilfe von einem ETF-Sparplan ansparen. Dennoch sind Sparbücher weiterhin sehr beliebt in Deutschland. Vor allem bei Eltern und Großeltern, die Geld für Kinder bzw. Enkel ansparen möchten.

- Kaum Risiko

- Bei deutschen und österreichischen Banken Einlagensicherung von 100.000 Euro

- Nicht konkurrenzfähig zu Investmentprodukten

Festgeld: Aktuell kaum der Rede wert

Eine der "sicheren" und ehemals beliebten Geldanlagen ist die Festgeldvariante. Jedoch sind auch die Zinsen gering. Deine Einlagen sind bis zu 100.000 EUR durch die Einlagensicherung geschützt.

Statt wie beim Tagesgeld eine tägliche Zugriffvariante zu haben, ist das Festgeld für einen bestimmten Zeitraum gesperrt.

Dieses Gebundensein steht im Kontrast zu den höheren Renditen, je länger du das Geld anlegst. Du kannst auf Unvorhergesehenes nicht flexibel reagieren, erhältst jedoch als Ausgleich mehr Zinsen auf deine Mittel. Optimal ist eine Anlagedauer 3 bis 5 Jahren.

Tipp: Da sich die Zinssätze aktuell im niederen Bereich bewegen, kannst du mit einer Anlagedauer im Bereich um 3 Jahre zeitnah auf eine Geldanlage mit höherer Rendite umschichten.

Die Zinssätze liegen üblicherweise zwischen 0,9 % bei einjähriger bis zu 1,5 % bei vierjähriger Laufzeit. Zum aktuellen Zeitpunkt sprechen wir jedoch eher von 0,20%.

Achte darauf, dass bei einigen Banken das Geld am Ende der Laufzeit prolongiert, also automatisch erneut zum dann gültigen Zinssatz angelegt wird. Du musst es entweder vorher kündigen oder kannst im Online Banking die Wiederanlage untersagen.

Informiere dich rechtzeitig über die Bedingungen deiner Bank!

- Gilt als weitestgehend "sichere" Geldanlage

- Niedrige Zinsen von im Durchschnitt 0,15%

- Kapital ist mehrere Jahre gebunden

Tagesgeld: Ebenfalls kaum Zinsen

Tagesgeld ist eine weitere, in Relation weitestgehend "sichere" Form der Geldanlage. Aber auch hier gilt: die Zinsen decken kaum die Inflation ab.

Das Tagesgeld ist als verzinstes Konto ohne Laufzeit ebenso durch die Einlagensicherung bis 100.000 EUR abgesichert.

Der Vorteil des Tagesgelds: Du hast täglich Zugriff auf deine Einlage.

Überweisungen kannst du jederzeit von einem Girokonto aus vornehmen. Vom Tagesgeldkonto kannst du Beträge wiederum nur auf das Referenzkonto, also dein Girokonto überweisen.

Zahlungen an Dritte, beispielsweise die Miete, können nicht direkt von diesem Konto geleistet werden. Dadurch haben Unbefugte keinen Zugriff auf das Guthaben.

Allerdings ist Tagesgeld nicht besonders renditestark. Mittlerweile haben sich die Zinsen dermaßen reduziert, dass es lediglich als zusätzliche flexible Geldanlagemöglichkeit dient, um liquide zu sein.

Immerhin kannst du mit 0,1 % bis 0,5 % Zinsen rechnen. Dafür musst du das Geld nicht auf einem meist unverzinsten Girokonto mit dem Risiko eines Negativzinses parken.

- Im Gegensatz zu Festgeld täglich verfügbar

- Noch geringere Zinsen als bei Festgeld: etwa 0,10%

Bausparen: Gut zum Parken von Geld, weniger zur Anlage

Ein Bausparvertrag kombiniert einen Sparvertrag mit einer Baufinanzierung.

Im ersten Teil der Bausparphase sparst du einen Bausparvertrag bis zur Zuteilung an. Danach hast du Anspruch auf ein Bauspardarlehen in Höhe der Differenz des verzinsten Guthabens bis zur Bausparsumme.

Bausparverträge werden häufig zwischenfinanziert oder in die Gesamtfinanzierung eingebunden. Mit einem Bauspardarlehen kannst du dir feste Darlehenszinsen sichern, wenn man in den nächsten Jahren kaufen oder sanieren möchte.

Ein Bausparvertrag lohnt sich nur, wenn das Darlehen in Anspruch genommen wird. Bausparer profitieren dabei von staatlichen Fördermitteln wie der Wohnungsbauprämie und der Arbeitnehmersparzulage auf vermögenswirksame Leistungen.

Wer einen Riester-Bausparvertrag abschließt, kann die Riester-Förderung des Staats in Anspruch nehmen. Diese wirkt sich sowohl in der Sparphase wie auch in der Darlehensphase aus.

Die staatlichen Riester-Zulagen müssen direkt in den Bausparvertrag einfließen.

Die Steuerrückerstattung daraus kannst du jedoch frei verwenden. Auch diese kannst du idealerweise als Sondertilgung für das Bauspardarlehen nutzen.

- In Deutschland gibt es eine staatliche Förderung von 10%, maximal jedoch € 70- bis € 140

- Keine wirkliche Geldanlage; geringes Zinsniveau

Gold: Der König unter den Edelmetallen

Gold ist der Inbegriff von Reichtum (zumindest geschichtlich) und Inflationsschutz. Der Verlauf der letzten Jahrzehnte zeigt durchaus, dass das Edelmetall alles als krisensicher eingestuft werden kann.

Investments in Gold können in unsicheren Zeiten (zum Beispiel hohe Inflation) gute Erträge erwirtschaften, in der restlichen Zeit aber auch spekulativ und riskant sein.

Zwischen 1987 und 1999 halbierte sich der Kurs. Dagegen stieg er nach er Weltwirtschaftskrise auf über 1.900 US-Dollar.

Ob du in Goldbarren, Goldmünzen, Zertifikate oder Goldsparpläne investierst — Gold kann in allen möglichen Formen erworben werden. Zudem sind nicht nur viele Privatanleger begeistert von Gold, sondern auch manche Staaten wie beispielsweise China oder Russland.

Die bei physischem Kauf und Verkauf anfallenden Nebenkosten wie Aufschläge und Gebühren machen die Anlage in Gold jedoch zu einer exklusiven Anlage. Gold bringt zudem keine Zinsen und Dividenden, stattdessen musst du es aufwändig diebstahlsicher aufbewahren.

Die Kosten für die sichere Lagerung in einem Bankschließfach sind nicht unerheblich. Reicht die Versicherung des Schließfachs nicht aus, musst du eine zusätzliche Schließfachversicherung abschließen.

Nicht vergessen solltest du auch, dass Gold in US-Dollar gehandelt, zusätzlich Währungsschwankungen unterliegen kann.

Dafür unterliegt Gold jedoch nicht der Einfuhrumsatzsteuer.

- Gold bewährte sich bisher in Wirtschaftskrisen, Finanzkrisen und in Zeiten erhöhter Inflation gut

- Gilt als Wertpeicher

- In Gold steckt 5000 Jahre altes Vertrauen

- Gold ist üblicherweise nicht der große Renditetreiber im Depot

- Umständliche Lagerung bei physischem Gold

Silber: Sollte man im Blick haben, jedoch volatiler als Gold

Lange unterschätzt wurde Silber gegenüber Gold. Trotz einiger Spitzen in der Entwicklung des Silberpreises wie im Jahr 2020 mit einem Zuwachs von 47,44%, bleibt das Edelmetall risikobehaftet. Im 10-Jahres Schnitt brachte es sogar negative Renditen von -0,32%.

Gegenüber der „Konkurrenz“ Gold ist Silber wesentlich günstiger. Allerdings ist der Silbermarkt stärkeren Schwankungen unterworfen als der Goldmarkt.

Für die Geldanlage empfehlen sich am ehesten Silberbarren. Auch, weil die Herstellung deutlich günstiger als die von Münzen ist.

Barren sind aus 999er Feinsilber hergestellt und werden in den Einheiten 100 g, 250 g, 500 g und 1000 g angeboten.

Interessant ist jedoch auch recyceltes Silber, das u.a. für Mikrochips und Smartphones gebraucht wird. Ein weiterer Vorteil des Edelmetalls für Anleger: Die verfügbare Menge an Silber ist nicht unerschöpflich.

Das dürfte den Preis auch in Zukunft, zumindest auf sehr lange Sicht, ansteigen lassen.

- Günstiger als Gold

- Umständliche Lagerung

- Volatiler als Gold

Platin: Für Kenner

Wer an Investitionen in Edelmetalle denkt, der meint damit meist Gold und Silber.

Platin führt ein eher stiefmütterliches Dasein. Das liegt zum Teil daran, dass Platin zu rund 80 % industriell verarbeitet wird und die restlichen 20 % in der Chemie-, Auto-, Elektronik- und Schmuckindustrie.

Ein Vorteil für Anleger: Die Nachfrage kann planbarer als bei Gold sein, dessen Wert oft politisch beeinflusst ist.

Ebenso Platin ist begrenzt vorhanden, was interessant für den künftigen Wert sein dürfte.

Auch bei Platin hast du die freie Wahl, ob du das Edelmetall in Münzen, Barren oder Schmuck erwerben willst.

Zur Geldanlage geeignet sind Platinbarren in den Gewichtsklassen 10 g, 20 g, 50 g, 100 g, 250 g, 500 g und 1000 g.

Je größer die Barren, desto günstiger die Herstellungskosten, umso lohnender der Kauf.

Weniger empfehlenswert ist daher Platinschmuck, da der reine Platinwert gegenüber Barren und Münzen zu gering für die Geldanlage ist.

- Knapper als Gold, Silber und Bronze

- Platin wird eine bessere Zukunft als Palladium zugerechnet

- Ähnlich wie bei Palladium, suchen Hersteller nach einem Ersatz für Platin

Anleihen: Weniger Risiko aber auch weniger Rendite

Staaten und Unternehmen geben Papiere aus, um sich Kapital zu beschaffen.

Unter anderem sind dies Anleihen, die auch als Renten oder fest verzinsliche Wertpapiere bezeichnet werden. Dabei wird der Käufer Gläubiger, der ein Forderungsrecht gegenüber dem Staat hat.

Der Herausgeber der Anleihe wird zum Schuldner. Ein großer Vorteil von Anleihen für den Käufer ist, dass ihm ein fixer Zinsertrag, der halbjährlich oder jährlich ausgezahlt wird, zusteht.

Alternativ können auch Anleihen mit variablem Zinssatz gekauft werden. Dabei ändert sich der Zinsbetrag entsprechend den Bedingungen der Anleihe.

Der Bund gibt Bundesanleihen mit einer Laufzeit von 10 bis 30 Jahren und festem Zinssatz heraus.

Eine Anlagemöglichkeit, die in bestimmten Krisen krisensicher sein kann.

- Recht auf Verzinsung und Rückzahlung zum Nennwert

- Vorrangige Rückzahlung an Anleger im Konkursfall

- Begrenzte Renditechance

- Inflationsrisiko

- keine Stimm- und Teilhaberechte im Vergleich zu einer Aktie

ETFs wie der MSCI World: Einer unserer Favoriten der Geldanlage

Sie sind so etwas wie der Shootingstar unter Geldanlagen der letzten Jahre: ETFs, Exchange Trading Funds, oder auch Indexfonds.

Sie bilden einen Index, beispielsweise den MDAX, ab. Du investierst damit in eine Art Spiegelbild des Index.

Ein ETF-Fonds investiert beispielsweise exakt in die im DAX gelisteten Unternehmen. Daher werden ETFs auch als "passive Fonds" bezeichnet.

Da hierzu kein kostspieliges Fondsmanagement und meist kein Ausgabeaufschlag nötig ist, ist der Handel entsprechend günstig. Ein großer Vorteil der ETFs, in die übrigens stets langfristig investiert werden sollte.

Wenn du keine Depotgebühren für ETFs zahlen willst, solltest du das Depot bei einer Direktbank bzw. einem Online Broker eröffnen.

Die Verwaltungsgebühren kannst du nicht komplett einsparen, sie betragen jedoch lediglich um ~0,5 % herum. Handelsplatzgebühren und Orderprovision hängen vom Anbieter ab.

Eine optimale Geldanlage für den stetigen Vermögensaufbau sind ETF-Fondssparpläne, die angenehm flexibel sind. Du kannst deine Sparrate ohne Kosten jederzeit deinen finanziellen Möglichkeiten anpassen, sie also reduzieren oder erhöhen.

Tipp: Globale ETFs (Beispiel: MSCI World) bringen eine ansehnliche Rendite von etwa 8% pro Jahr, wenn diese über einen Zeitraum von mindestens 15 Jahren gehalten werden - So zumindest war es in der Vergangenheit der Fall!

Wer Renditemöglichkeiten und Steuervorteile ausnutzen will, wählt einen thesaurierenden ETF, der idealerweise mindestens 15 Jahre läuft. Dividenden und Zinsen werden hierbei automatisch wieder angelegt.

Die nachfolgenden Daten beziehen sich auf den MSCI World mit reinvestierten Dividenden.

- Diversifizierte Geldanlage in Aktien, Rohstoffe, Kryptowährungen und andere Assets

- Gut mit einem Sparplan kombinierbar

- Kostengünstig & wenig Aufwand für Privatanleger

- ETFs schlagen in der Regel nicht den Markt (über 8% Rendite/Jahr)

Aktien: Die richtige Strategie macht die Rendite

Wer sein Geld lukrativ anlegen will, kommt meist nicht am Kauf von Aktien vorbei, auch wenn das höhere Risiko gegenüber Tagesgeld oder Anleihen manchen Anleger abschreckt.

Mit einem ausreichend langen Atem können diversifizierte Aktien zu einer guten Altersvorsorge beitragen.

Aktien boomen wie seit einem Jahrzehnt nicht mehr. Dabei sollte der Anleger nicht ungeduldig sein. Kurzfristige Anlagen in Aktien können empfindliche Verluste verursachen.

Wichtig ist außerdem die Diversifikation, also die Verteilung deines Investments auf verschiedene Branchen und Unternehmen.

Wem der Aufwand zu hoch ist, der kann sich für Aktienfonds bzw. ETFs entscheiden. Hier legst du dein Geld nicht in eine bestimmte Einzelaktie an, sondern überlässt die Anlage dem erfahrenen Fondsmanager. Bei ETFs wird dagegen ein Index abgebildet.

Der Erwerb von Einzelakten setzt nicht nur ein ausreichendes Investment und Kenntnis über das Unternehmen voraus, sondern auch ein Wertpapierdepot. Dabei solltest du auf die Depotgebühren achten.

Der Aktienkauf kann darüber hinaus hohe Transaktionsgebühren mit sich bringen, die du vorab ebenfalls vergleichen solltest. Jeder Handelsplatz hat hier seine eigene Preisgestaltung.

- Investitionen in Aktien sind mit ETFs einfach umzusetzen

- Einzelaktiven erfordern viel Recherche

Fonds: Beliebt zum Anlegen von Geld, aber auch oft überbewertet

Sind dir Einzelaktien zu kompliziert und riskant, kannst du dein Geld in Investmentfonds investieren.

Sie sind beliebt, um langfristig und unkompliziert Vermögen aufzubauen. Allerdings verlieren aktive Fonds im Vergleich zu ETFs fast immer. Kaum ein aktiver Fonds schlägt also den Markt!

In Fonds sind Aktien, Rohstoffe, Kryptowährungen und andere Anlageformen gebündelt.

Investmentfonds werden von Fondsmanagern bzw. Vermögensverwaltern gemanagt. Diese investieren dein Geld in unterschiedliche Wertpapiere.

Damit sind sie verantwortlich für den größten Vorteil der Fonds, nämlich die Risikostreuung.

Wichtig: Die eingesetzten Mittel in Fonds sind als Sondervermögen ausgewiesen und damit konkurssicher. Das bedeutet, wird über das Vermögen der Fondsgesellschaft der Konkurs eröffnet, bleiben die Einlagen der Privatanleger davon unbehelligt. Sie fließen nicht in die Konkursmasse ein und dürfen nicht mit Verbindlichkeiten des Unternehmens verrechnet werden.

Tipp: Beim Kauf solltest du auf Angebote von Direktbanken und Fondsvermittler achten, die auf einen Ausgabeaufschlag verzichten.

- Fonds gibt es für alle möglichen Assets von Aktien über Rohstoffe bis zu Krypto

- Die meisten aktiven Fonds performance schlechter als ein vergleichbarer Index

Zertifikate: Profit auch bei fallenden Kursen möglich

Zertifikate gehören zu den Neulingen in der Finanzbranche.

Erst Anfang der 1990er-Jahre wurde das erste Zertifikat auf den Markt gebracht.

Dabei handelt es sich juristisch gesehen um eine Inhaberschuldverschreibung, mit der du dem Herausgeber der Schuldverschreibung, meist einer Bank, dein Geld leihst.

Daher ist die Bonität des Herausgebers besonders wichtig, auch wenn es sich um ein Kreditinstitut handelt.

Ausstattungsmerkmale und Laufzeiten sind je nach Zertifikat fix.

Du kannst auf die Kursentwicklung von Aktien und Indizes setzen.

Es gibt unterschiedlichste Zertifikate je nach Risikoprofil und Erfahrung des Anlegers.

Dieser hat die Wahl zwischen Aktienanleihen, Bonus-Zertifikaten, bonitätsabhängigen Schuldverschreibungen oder Express-Zertifikaten u.a. Der größte Vorteil: Zertifkate können selbst bei fallenden Kursen oder Seitwärtsbewegungen attraktive Zinsen erwirtschaften.

Auch hier gilt: Vor dem Erwerb von Zertifikaten solltest du dich gut beraten lassen und auf den Ausgabeaufschlag achten.

- Ermöglicht die Partizipierung an Kursen, ohne das Basisprodukt kaufen zu müssen

- Emittentenrisiko (Totalverlust des Kapitals möglich)

Optionen und Optionsscheine: Man muss sich nicht gleich entscheiden

Der Begriff Option sagt es schon: Mit ihrem Erwerb erkaufst du dir den Anspruch, einen Basiswert später zu einem bestimmten Preis zu kaufen oder zu verkaufen.

Mit Optionen kannst du dich gegen Kursschwankungen absichern.

Dabei sind der Ausübungspreis und das Verfallsdatum vorab festgelegt.

Der Basiswert kann eine Aktie, Anleihe, Währung, ein Index oder Rohstoff sein.

Optionen werden an speziellen Terminbörsen gehandelt, beispielsweise der EUREX.

Du zahlst dem Verkäufer, “Stillhalter” genannt, eine Prämie.

Deren Höhe richtet sich nach dem Basispreis, der prognostizierten Kursentwicklung, der Volatilität und Laufzeit.

Die Prämie ist meist bei Kauf der Option fällig und wird auch nicht zurückerstattet, wenn du die Option nicht ausübst.

Eine Alternative zu Optionen sind Optionsscheine, bei denen der Verkäufer stets der Emittent bleibt.

Auch sie geben dem Käufer das Recht, einen Basiswert zum festgelegten Preis und Zeitraum zu handeln.

Du kannst sie an bestimmten Börsen oder beim Herausgeber erwerben.

Der Nachteil: Da der Verkäufer immer der Emittent bleibt, werden die Optionsscheine wertlos, wenn dieser in Konkurs geht.

- Keine Verpflichtung, ein Asset zu kaufen oder zu verkaufen

- Die Finanzprodukte können teurer sein, als wenn man ohne Option Long oder Short gegangen wäre

Crowdinvesting: Geeignet für Risikokapital

Die moderne Form der Finanzierung bzw. Geldanlage ist die Schwarmfinanzierung, besser bekannt als Crowdinvesting.

Sie bezeichnet die finanzielle Beteiligung vieler Anleger über Crowdinvestingportale an ausgewiesenen Projekten oder Existenzgründungen.

Die Beteiligung kann als Darlehen, Unternehmensanleihen, stillen Beteiligungen, Kommanditanteilen oder Genussrechten vorgenommen werden.

Im Idealfall profitiert der Anleger vom erwirtschafteten Ertrag mit festgelegten Zinsen, im Worst Case droht der Totalverlust der Investition.

Das passiert schneller als gedacht, denn die Angaben zu den Crowdinvesting-Projekten sind oft unvollständig und unpräzise, die Ausführungen zu Laufzeit und Finanzierungszweck unklar formuliert.

- Möglichkeit, in einer sehr frühen Phase in ein Unternehmen zu investieren

- Viele Projekte bzw. Start-Ups scheitern

Dividenden: Oft unterschätzt

Der Zahltag einer Dividende ist für manchen Anleger der Höhepunkt des Jahres.

Denn die Dividende ist der Teil des Unternehmensgewinns, der an die Aktionäre ausgeschüttet wird.

Über die Ausschüttung einer Dividende entscheidet die Hauptversammlung, zu der die Aktionäre eingeladen werden.

Meist findet sie bei deutschen Unternehmen einmal jährlich statt, internationale Firmen verteilen die Dividende auf die Quartale.

Einige Unternehmen zahlen gar keine Dividende, weil sie keinen Gewinn machen oder die Gewinne komplett in ihr Unternehmen reinvestieren.

Dividenden sind als Bardividende üblich, bei der dem Anleger für jede Aktie ein ausgewiesener Betrag gutgeschrieben wird.

Bei der Stockdividende erfolgt die Ausschüttung nicht bar, sondern in Form von zusätzlichen Aktien oder einer Sachdividende.

Bei Aktienfonds werden Dividenden zuerst angesammelt und erst später an die Anteilseigener ausgeschüttet.

Nach der Ausschüttung sinkt der Kurs, schließlich hat das Unternehmen nun weniger Kapital.

Tipp: Um Unternehmen vergleichen zu können, solltest du die Dividendenrendite ausrechnen.

Das ist eine Kennzahl zur Beurteilung von Aktien: Du teilst die Dividende durch den Aktienkurs und multiplizierst das Ergebnis mit 100.

Verlasse dich bei deiner Geldanlage nicht nur auf diese Kennzahl, berücksichtige sie aber bei deiner Entscheidung.

- Passive Geldanlage

- Wertpapiere müssen nicht zwingend verkauft werden, um Geld an der Börse zu verdienen

- Dividendenausschüttung mindert den Aktienpreis

- Sehr kapitalintensive Anlagestrategie

Unter Social Trading versteht man eine Kombination aus Börsenhandel und dem Handling sozialer Netzwerke.

Eine Community tauscht sich über Finanzprodukte und Finanzmärkte aus.

Dabei finden sich, wie in den sozialen Netzwerken üblich, Follower und Social Trader, also Signalgeber.

Das sind meist erfahrene Privatanleger, professionelle Vermögensverwalter oder in diesem Bereich versierte Medien.

Zweck der Social-Trading-Plattformen ist das Learning bei doing, indem Handelsstrategien öffentlich getestet und kommentiert werden.

Um den Erfolg einer Anlagestrategie verfolgen und diese verbreiten zu können, gibt es auch hier Follower.

Sie bleiben an der Strategie dran und verfolgen über längere Zeit Erfolge und Misserfolge.

Durch Tipps und Kommentare helfen sie dem Investor, seine Anlagestrategie zu optimieren.

Funktioniert eine Strategie, kann jeder diese nachahmen.

So ermöglicht Social Trading auch unerfahrenen Anlegern erfolgreiches Handeln.

Vor Überraschungen ist man bei Copy and Paste jedoch auch hier nicht geschützt.

Und vor betrügerischen Tricks auch nicht.

Denn nicht jeder Social Trader veröffentlicht tatsächlich das, was er tut, um seine Anlagen zum Erfolg zu bringen.

- Von Tradingstragien erfahrener Trader profitieren

- Auch hier gilt: vergangene Kursgewinne sind kein Garant für weiteren Erfolg des Traders, dem man folgt

Immobilien: Der Dauerbrenner in der Geldanlage

Was jahrzehntelang als Betongold belächelt wurde, erfährt spätestens seit Beginn der Niedrigzinsphase einen unerwarteten Hype.

Immobilienpreise steigen vor allem in den Metropolen scheinbar ohne Begrenzung, die Mieten ebenfalls.

Wer sich für die Immobilie als Geldanlage entscheidet, scheint alles richtig zu machen.

Ob sich der Kauf einer oder mehrerer Immobilien wirklich lohnt, zeigen erst die nüchternen Fakten weitab von den blumigen Versprechungen mancher Bauträger und Makler:

- Wie hoch sind die Kaufnebenkosten, also Grunderwerbssteuer, Kosten für Gutachten, Notarkosten, Maklerprovision

- Wie sieht das Verhältnis von Kaufpreis zur ortsüblichen Jahresnettomiete aus? Ein Verhältnis von 20 bis 25 wäre optimal. Ein höherer Faktor mag aktuell erzielbar sein, könnte dauerhaft jedoch nicht haltbar sein.

- Wer kümmert sich um die Verwaltung des Objekts und die Suche nach zahlungskräftigen Mietern? Wie hoch sind die Verwaltungskosten?

- Wie lange wollen Sie die Immobilie behalten?

- Welcher gemeinschaftliche Erhaltungsaufwand muss eingeplant werden (Hausgeld)?

- Steuerliche Themen: Wie hoch ist dein Grenzsteuersatz? Wie groß ist das Grundstück, wie viel Gebäudefläche gibt es? Welche Abschreibungsmöglichkeiten hast du?

- Gibt es planbare Risiken oder wertmindernde Einflüsse? Wie schätzt du den Wiederverkaufswert und die Nachfrage in einigen Jahren ein?

Um Immobilien sinnvoll als Geldanlage nutzen zu können, solltest du vorab einen Vergleich der Kreditangebote durchführen.

Es empfiehlt sich zudem, die aktuell günstigen Kreditzinsen langjähriger Angebote zu nutzen.

Tipp: Wer mit der Belastung und den Aufgaben einer vermieteten Immobilie nicht leben will, sollte von dieser Form der Geldanlage Abstand nehmen.

Eine lukrative Investition muss zu seinem Besitzer passen.

Vielleicht tun es dann eher klassische Aktien aus dem DAX oder alternative Geldanlagen, die du nicht unterschätzen solltest.

- Laufende Mieteinnahmen können ein zeitweises, passives Einkommen darstellen

- Viel Erfahrung am Immobilienmarkt nötig

Robo-Advisor: Automatisiertes Investieren von Rohstoffen, Anleihen, Aktien und anderen Wertpapieren

as Kunstwort aus Roboter und Advisor, der Robo-Advisor, bezeichnet ein Algorithmen-basiertes System.

Das automatische System gibt Empfehlungen zur Geldanlage.

Damit ersetzt der Robo-Advisor die Beratung eines traditionellen Finanzberaters.

Der Vorteil: Das System gibt nicht nur Tipps zur Geldanlage, sondern kann seine Empfehlungen auch automatisiert direkt umsetzen.

Der Betrieb von Robo-Advisorn muss in Deutschland von der Bundesanstalt für Finanzdienstleistungen (BaFin) genehmigt und überwacht werden.

- Ähnliche Strategie wie Anlegen in passive ETFs

- Kein Rechercheaufwand

- Ob die Rendite mit beispielsweise einem MSCI World mithalten kann, wird die Zeit zeigen

P2P-Kredite: Spannende Investition zur Diversifikation

Auch P2P-Kredite, also Peer to Peer-Kredite, laufen ohne eine zwischengeschaltete Bank.

Sie werden seit 2007 in Deutschland unter Privatpersonen angeboten.

Vermittelt werden solche Kredite auch Existenzgründern, Start-ups oder Kleinunternehmen.

Der Kreditnehmer zahlt dafür einen vorher vereinbarten Zinssatz, der Gläubiger erhält Zinsen oder/und eine Gewinnbeteiligung.

Der Betrieb von P2P-Plattformen ist erlaubnispflichtig.

Daher binden viele Anbieter ein Kreditinstitut ein, das die Genehmigung zur Kreditvergabe durch die BaFin bereits besitzt.

Der Vorteil von P2P-Krediten ist für den Kreditnehmer die erleichterte Ausgabe.

Er muss sich nicht mit den strengen Regularien einer Bank auseinandersetzen.

Der Gläubiger profitiert ebenfalls von der unbürokratischen Vermittlung und der Rendite.

Tipp: Dennoch sehen die Verbraucherzentralen ein erhöhtes Verlustrisiko und empfehlen, nur einen Teil des Investments in P2P-Krediten anzulegen.

- Höhere Zinseinnahmen als bei Bankkrediten

- Passives Einkommen möglich

- Ausfallsrisiko des Kreditnehmers

- Nur in Deutschland, nicht aber in Österreich verfügbar

Trading: Lukrative Geldanlage, wenn man sich auskennt! Nur etwas für Profis.

Der kurzfristige Kauf und schnelle Verkauf von Wertpapieren, Währungen, Zertifikaten u.a. wird als Trading, Daytrading oder Handel bezeichnet.

Als langfristige Investition ist Trading nicht geeignet.

Der schnelle Handel kann vielmehr innerhalb von kurzer Zeit zu großem Erfolg führen.

Aber eben auch zu entsprechendem Misserfolg.

Die kurzfristige Spekulation kann den unerfahrenen Anleger überfordern und um sein komplettes Vermögen bringen.

Das Trading sollte daher nur einem erfahrenen Anleger vorbehalten sein, der zudem über Mittel verfügt, auf die er dauerhaft verzichten kann.

- Daytrading kann den Markt outperformen

- Erfordert das Finden einer Handelsstategie, die der restliche Markt möglichst noch nicht entdeckt hat

Kryptowährungen: Das neue Asset mit Riesenpotential

Kryptowährungen sind eine der jüngsten Geldanlagemöglichkeiten in dieser Liste und mit Sicherheit auch eine der interessantesten.

Nach dem 2009 mit der Kryptowährung Bitcoin der Startschuss fiel, sind mehr als 8.000 weitere Kryptowährungen wie Ethereum oder Ripple auf den Markt gekommen.

Bitcoin nimmt hier eine besondere Stellung ein und wird inzwischen auch von der Wall Street und zahlreichen Fonds als Investment aufgegriffen. Manche Experten halten Bitcoin mittlerweile für einen Wertspeicher ähnlich zu Gold.

Wem Volatilität nichts ausmacht und auch einem höheren Risiko nicht abgeneigt ist, sollte einen Blick auf diesen Markt werfen.

Die nachfolgenden Daten beziehen sich auf Bitcoin:

- Noch wenig effizienter Markt, daher theoretisch gute Renditechancen

- Schwierig, als Anleger die Gewinner von den Verlierern zu unterscheiden

Alternative Geldanlagen: Das Hobby zum Investment machen!

Interessant sind nicht nur die klassischen Geldanlagen, sondern auch alternative Varianten.

Lukrativ können beispielsweise sein:

- Whiskey und Gin

- Wein und Weinfonds

- Sneaker

- Gemälde

- Handtaschen

- Schallplatten

- Porzellan

- Pokemenkarten

- Crypto Art

- Comics

- Uhren

- Musikinstrumente

- Oldtimer und limitierte Sondermodelle

- Legosteine

- Bonsaibäume und Wald

- Koi-Karpfen

Bei alternativen Anlagevarianten lässt sich viel Geld erzielen.

Allerdings benötigst du dazu das entsprechende Fachwissen und viel Platz zur Unterbringung.

Zudem gibt es keinen Anlegerschutz.

- Eigenes Hobby kann zum einträglichen Beruf gemacht werden

- Erfordert viel Wissen in einem bestimmten Bereich

Häufige Fragen & Antworten zur Geldanlage

Was ist die beste Geldanlage?

Wenn du jetzt orientierungslos vor der Frage stehst, welche Geldanlage am ehesten zu dir passt, unterstützen dich womöglich diese Fragen:

- Wie lange kannst du auf dein Investment verzichten?

- Wie sieht dein Anlageziel aus?

- Wie hoch ist deine Risikobereitschaft?

- Welche Anlagemöglichkeiten sagen dir spontan zu?

Benötigst du innerhalb der nächsten 5 Jahre deine Mittel, empfehlen sich eher kurzfristige Anlagen wie Tagesgeld und Festgeld. Bei mehr Zeit können es zum Beispiel ETFs oder Aktien sein.

Tipp: Achte auf breite Streuung der Anlagen, da so Schwankungen bei der Wertentwicklung ausgeglichen werden, beispielsweise durch eine Kombination von bestimmten Aktie, ETFs oder auch ganzen Anlageklassen.

Ab wann macht Geldanlage Sinn?

Jederzeit, wenn du die Möglichkeit dazu hast. Selbst kleine Beträge können sich über die Jahre summieren und mit Zinseszinsen bezahlt machen. Als unerfahrener Anleger empfehlen sich sichere Geldanlagen wie Festgeld, Tagesgeld, Anleihen etc. Dabei gibt es keine Mindestsumme und keinen idealen Zeitpunkt.

Starten kannst du mit kleineren, regelmäßigen Beiträgen in einen Fonds. Dieser gehört zum Sondervermögen. Du läufst also nicht Gefahr, bei einem Konkurs der Fondsgesellschaft deine Gelder zu verlieren.

Welche Risiken gibt es bei der Geldanlage?

Eine Geldanlage ohne Risiken gibt es kaum. Aber Risiken sind nicht nur nachteilig, denn je riskanter, desto ertragreicher ist oft auch das Investment. Risikolosigkeit hat dagegen oft gravierende Konsequenzen auf die Rendite: Die Erträge sinken analog der sinkenden Risikobereitschaft.

Aber: Dein Risiko sollte stets im Einklang mit der persönlichen Lebenssituation stehen. Wer sein Investment zum täglichen Leben benötigt, sollte seine Renditeziele zurückschrauben.

Wichtig ist daher nicht nur die Rendite, sondern auch der Anlegerschutz. Denn die Aktienmärkte erleben immer wieder Aufs und Abs. Daher sollte die Einlagensicherung in Höhe von 100.000 EUR oder höher gewährt sein.

Mithilfe der Diversifikation, also der Risikostreuung, kannst du Risiken aktiv managen. Bei der bewussten Risikoverteilung werden unterschiedliche Anlageklassen kombiniert. Denkbar sind beispielsweise Unternehmensbeteiligungen in Form von Aktien und ETFs, Sparbriefe oder Anleihen und Edelmetalle.

Wie viel Geld sollte man anlegen?

Eine Mindestsumme gibt es ebenso wenig wie eine Maximalsumme. Du kannst bereits kleine Beträge anlegen, wenn du sie entbehren kannst. Die obere Investmentgrenze sollte dort ausgereizt sein, wo sie deine Lebensführung berührt.

Da sich auch deine Lebensumstände jederzeit ändern können, solltest du Ziele und Strategien immer wieder überprüfen.

Wie kann ich den Zinseszinseffekt nutzen?

Wenn du die Entwicklung deiner Ersparnisse überproportional pushen willst, solltest du Geldanlagen suchen, deren Zinseszinseffekt deine Erträge stark steigen lässt. Optimal für diesen Zweck sind Geldanlagen wie Fonds und ETFs, vorausgesetzt deren Ausschüttungen werden wieder angelegt.

Achte dabei auf den Zinssatz. Denn Investments mit hohen Zinsen erreichen einen einträglicheren Zinseszinseffekt als solche mit geringen Zinszahlungen.

Wie sollte man sein Geld am besten anlegen?

Um dein Geld ertragreich anzulegen, beachte diese Grundregeln:

- Tilge deine Schulden und vermeide die erneute Verschuldung.

- Hinterfrage deine Lebenssituation und deine persönliche Planung für die nächsten 10-15 Jahre. Muss es jedes zweite Jahr ein neues Auto sein, jedes Jahr das neueste Smartphone oder das leistungsstärkste E-Bike?

- Achte darauf, das Risiko über mehrere Anlageklassen und Anlagezeiträume hinweg zu streuen.

- Berücksichtige bei deiner Geldanlagestrategie die Kosten für das Investment. Sie können die Rendite deutlich schmälern.

- Investiere nur, wenn das Investment für dich selbst Sinn macht und du das Produkt oder Unternehmen gut verstehst.

Was macht man mit 10.000 Euro?

Wer mit 10.000 Euro relativ gesehen möglichst risikofrei bleiben will, kann Anleihen oder Festgelder kombinieren. Wer sich das Investment doch etwas risikostärker und globaler vorstellt, kann beispielsweise Indexfonds wie den MSCI-World wählen. Er bündelt neben den ertragsstärksten US-Konzernen auch erfolgreiche Unternehmen aus anderen Ländern.

Wer es noch etwas interessanter und zeitgemäßer gestalten will und noch dazu das nötige Wissen mitbringt, kann einen Teil in alternative Investments wie zum Beispiel Sneaker anlegen.

Wie viel Kapital sollte man in Cash vorrätig haben?

Bei aller Begeisterung über die Renditemöglichkeiten solltest du einen ausreichenden finanziellen Puffer einplanen. Wie hoch dieser sein muss, hängt von deinen persönlichen Umständen ab.

Als Selbstständiger musst du schon wegen der Steuer einen höheren Puffer einplanen als ein Angestellter oder ein Beamter. Wenn du Familie hast, brauchst du einen größeren Notgroschen als ein Single. Wer ein größeres Sicherheitsbedürfnis hat, sollte mehr Cash bereithalten als jemand, der auch mit einem geringeren Polster gut schlafen kann.

Tipp: Ersparnisse in Höhe von etwa sechs Nettomonatsgehälter sollte es bei einem Arbeitnehmer jedoch sein. Wichtig ist, dass du zum Beispiel im Falle eines Jobverlustes eine Zeit lang durchkommst. Denn: alles investierte Kapital ist nicht-liquides Kapital und du könntest gezwungen sein, zu einem sehr ungünstigen Zeitpunkt verkaufen zu müssen.