Du fragst dich, was Investieren eigentlich ist, wie es funktioniert, was du beachten solltest und wie du damit selbst an der Börse erfolgreich sein kannst? Dieser Artikel macht dich als Anfänger in weniger als ⏱ 30 Minuten mit den Grundlagen des 📈 Investierens in Wertpapiere (Aktien, ETFs, Kryptowährungen, Edelmetalle, ...) vertraut - von A bis Z!

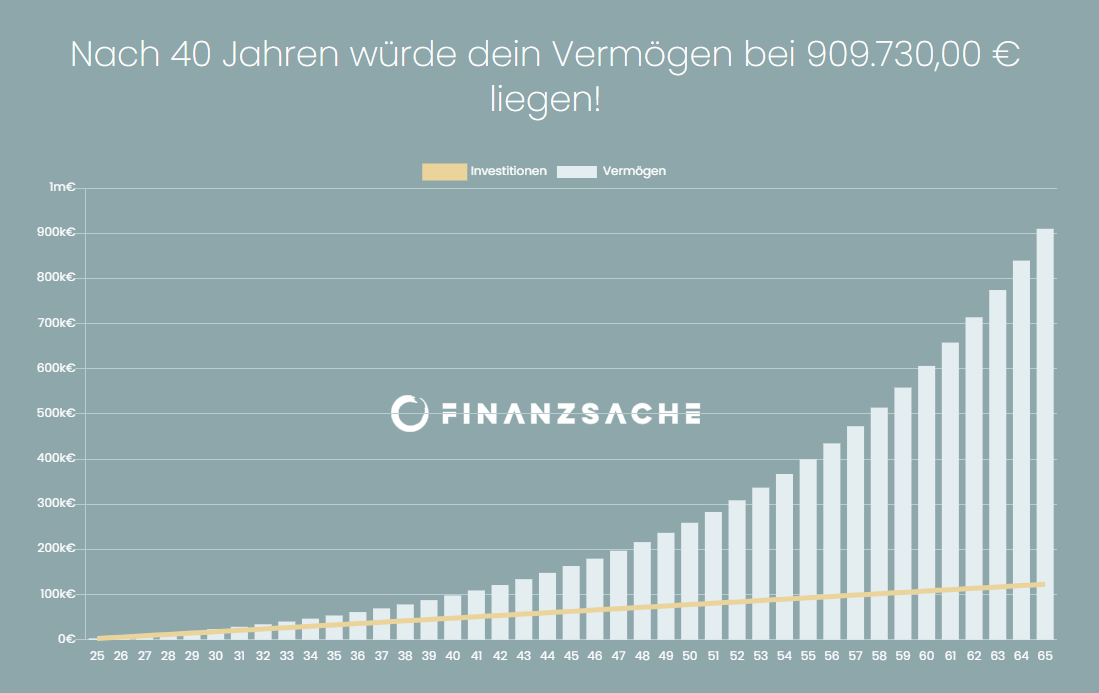

Wer mit 25 Jahren anfängt, € 250,- monatlich zu investieren könnte bei einer angenommenen Rendite von 8% p.a. nach 40 Jahren ein Vermögen von über € 900.000,- aufbauen (vor Steuern, nicht inflationsbereinigt). Verwende den Rendite-Rechner, um die Daten anzupassen.

4 Grundsätze für erfolgreiches Investieren

Keine Anlageberatung. Diese Informationen ersetzen keine professionelle Investmentberatung.

Kaufe nur, was du auch verstehst

Investiere nur in Produkte, die du auch wirklich verstehst. Du weißt nicht, wie ein bestimmtes Unternehmen Geld verdient? Dann kaufe die Aktie nicht. Du verstehst nicht, wie Kryptowährungen funktionieren? Dann ist diese Asset-Gruppe nichts für dich.

Erkenne Schall & Rauch

Verkaufe nur, wenn sich der URSPRÜNGLICHE Grund für deine Bewertung oder etwas anderes Fundamentales geändert hat. Alles andere ist Schall und Rauch und sollte kein Grund für Beunruhigung sein. Kurse steigen und fallen täglich. Wichtig ist, was langfristig passiert.

Cashquote

Investiere nur so viel, so viel du bereit bist zu verlieren. Gewinne sind am Finanzmarkt nie garantiert, da Rendite (meistens) von Risiko kommt. Es sollte nie das gesamte Geld investiert sein.

Sei ein rationaler Investor, kein emotionaler

Warren Buffet sagte einmal: "Du wirst fortwährend leiden, wenn du auf alles eine emotionale Reaktion zeigst. Wahre Kraft ist, das Geschehen mit Logik zu betrachten." Das gilt besonders an der Börse.

Was war der Grund für deine Investition?

Viele Börsenneulinge verlieren Geld, weil sie sich keine Gedanken gemacht haben, warum sie überhaupt investiert haben. Wenn der einzige Grund war, weil der Kurs in letzter Zeit gestiegen ist, dann wirst du auch verkaufen (und somit Verlust machen), wenn der Kurs mal sinkt. Die Frage ist also immer: Was erwartest du langfristig? Was war der Grund für deine Investition?

ETFs & Sparpläne - Das Gewinnerduo?

Die Kombination aus einem ETF und einem Sparplan wird von vielen Investoren bevorzugt, da es minimalen Aufwand und geringe Kosten verspricht - mehr dazu weiter unten.

© WWW.FINANZSACHE.COM

Die Zeiten, in denen man noch zur Börse fahren musste, um zu investieren, sind vorbei. Heutzutage lässt sich alles von zu Hause bzw. sogar per Smartphone erledigen.

Einfach erklärt: Was ist und wie funktioniert Investieren an der Börse?

Investieren ist die Verschiebung von Geld, mit dem Ziel, in der Zukunft Profite zu erzielen, in dem das Produkt (Aktien, Fonds, ...), in welches investiert wurde, über die Zeit wertvoller wird.

Und bereits hier stecken zwei wichtige Dinge drin: Investieren ist zu einem gewissen Teil immer auch Spekulation bzw. eine Wette auf die Zukunft. Der zweite, wichtige Punkt, ist Wert.

Wenn wir investieren, versuchen wir im Endeffekt unterbewertete Produkte oder, im Falle von zum Beispiel Aktien, unterbewertete Unternehmen zu finden.

Wenn ein Unternehmen an der Börse ist, ist es der Einschätzung vom Markt unterworfen. Der Preis richtet sich dabei nach Angebot und Nachfrage.

Wenn wir beim Aktien-Beispiel bleiben, dann ist ein börsennotiertes Unternehmen immer in eine fest definierte Anzahl von Anteilen unterteilt. Diese Anteile werden Aktien genannt.

Wenn wir nun der Einfachheit wegen davon ausgehen, dass es von der "FINANZSACHE AG" (fiktives Beispiel) 1.000 Anteile zu einem aktuell gehandelten Preis von € 1,- gibt, dann glaubt der Markt, dass das Unternehmen € 1.000,- wert ist.

In dieser Bewertung ist nach der Markteffizienzhypothese die Vergangenheit (alles, was in den vergangenen Jahre aufgebaut wurde), die Gegenwart (Mitarbeiter, Vermögen, Immobilien, Betriebsmittel, ...) sowie die Zukunft (Was und wie viel wird das Unternehmen in Zukunft verkaufen und verdienen?) enthalten.

Ein Teil zur Deckung der eigenen Fixkosten, ein Teil zum Sparen um eine gewisse Cashquote zu halten, ein Teil zum Investieren und ein Teil für die Freizeit. Die Werte sind dabei nur Beispiele und für jeden angehenden Investor unterschiedlich.

Wie kann ich dann an der Börse Geld verdienen, wenn Märkte effizient sind?

Wie wir festgestellt haben, geht man davon aus, dass der Preis, den eine Aktie, ein ETF eine Kryptowährung oder ein Edelmetall wie Gold aktuell kostet, immer ideal ist. Durch Risiko ist es allerdings trotzdem möglich, an der Börse Geld zu verdienen.

Aber auch die Aussage, dass Preise immer ideal sind, ist nur halbe Wahrheit, da Finanzmärkte (und somit die Investoren) kurz- und mittelfristig oft übertrieben emotional auf ein bestimmtes Ereignis reagieren. Eine kleine Panik unter einigen Investoren kann sich selbst verstärken und so eine größere Lawine auslösen.

So kann es beispielsweise sein, dass eine bestimmte Nachricht zwar negativ ist und auch einen Kurssturz von beispielsweise 5% rechtfertigt.

Durch einen rapiden Verkauf der Wertpapiere können andere Marktteilnehmer aber das Gefühl bekommen, etwas Essenzielles übersehen zu haben, was andere bereits wissen. Durch diese Unsicherheit verkaufen viele Investoren aus reiner Panik und bringen so den Kurs statt den berechtigten 5% um beispielsweise 20% zum Einsturz.

In diesem Beispiel sind das ganze 15% zu viel, wenn man sich die fundamentale Bewertung ansieht.

Ein anderer Punkt, wieso man trotz grundsätzlich effizienter Preise an der Börse Geld verdienen kann, sind Informationen, von denen man ausgeht, dass diese der Großteil der anderen Marktteilnehmer nicht weiß.

Diesen Vorteil hat zum Beispiel das Management eines börsennotierten Unternehmen. Wobei "Vorteil" hier nicht ganz richtig ist. Würde eine CEO aufgrund nicht-öffentlicher Informationen Aktien des eigenen Unternehmens kaufen oder verkaufen, nennt sich das "Insiderhandel", dessen Ausnutzung illegal ist.

Manche Ökonomen gehen zwar davon aus, dass sogar Insiderinformationen gemäß der Markteffizienzhypothese bereits eingepreist sind, diese Meinung fristet allerdings ein Nischendasein.

Aber auch wenn du nicht CEO eines Unternehmens bist, könntest du beispielsweise per Zufall an bestimmte Informationen gelangt sein.

Der dritte Aspekt und auch der für Privatanleger gängigste Weg, trotz effizienter Märkte an der Börse Geld zu verdienen ist die Spekulation oder anders ausgedrückt, das Eingehen von Risiken. Auch wenn die Zukunft bereits eingepreist ist, kann nur das eingepreist sein, was der Markt weiß oder glaubt zu wissen.

Jede Investition ist daher immer auch eine Wette, dass irgendetwas passieren wird, was die Aktie oder ein anderes Finanzprodukt wertvoller macht.

Nehmen wir Amazon als Beispiel. Amazon hat in seinen Anfänger nichts anderes als Bücher verkauft und das war, was der Markt damals auch eingepreist hat. Was hätte er auch anderes berücksichtigen sollen? Wer hätte ahnen können, wie groß das Unternehmen mal wird und welche Geschäftsbereiche noch dazu kommen?

Ein Anleger hätte 20 Jahre später trotzdem sehr viel Geld mit dieser Aktie verdienen können, wenn er oder sie ein Risiko eingegangen wäre und trotzdem zum damals "idealen" Preis gekauft hätte.

Ist Trading oder Investieren besser?

Unter Trading versteht man das kurzfristige Kaufen und Verkaufen von Finanzprodukten.

Positionen werden dabei selten länger als einen Tag gehalten und meist wird nicht das physische Produkt gekauft, sondern ein Derivat wie zum Beispiel ein CFD (ein kleiner Vertrag zwischen dir und deinem Broker) dazu verwendet, welches den Einsatz von Hebeln erlaubt.

Beim Investieren dagegen setzt man auf lange Zeitspannen von 5 bis 20 Jahren oder auch mehr.

Ein großer Unterschied zwischen Investieren und Trading liegt auch in den jeweiligen Handelsstrategien.

Trading lockt oft mit der Aussicht auf schnelle Gewinne und großen Reichtum. Ist das theoretisch möglich? Natürlich. Ist die Chance hoch? Nein. Das liegt daran, dass Trading gegenüber "langweiligem" Investieren um Einiges mehr an Disziplin erfordert.

Beim Investieren dagegen setzt man meist auf den "Buy & Hold"-Ansatz. Das bedeutet, man kauft aufgrund einer fundamentalen Einschätzung und hält das Investment so lange, bis man sein Investmentseil erreicht hat oder sich fundamental etwas ändert.

Was beeinflusst Finanzmärkte wie die Börse?

Die Finanzmärkte bzw. die Börse werden von einer Vielzahl von Dingen beeinflusst.

Einige wichtige Treiber sind:

- Zins-/Geldpolitik der EZB oder anderen Zentralbanken wie der FED: Zentralbanken geben Leitzinsen vor und regulieren die Geldmenge im Markt (soweit möglich) und haben so direkten Einfluss auf die Wirtschaft, indem Anreize geschafft werden, dass Unternehmen und Konsumenten beispielsweise lieber Geld investieren bzw. ausgeben als es zu sparen. Durch Negativzinsen kann zum Beispiel Anreiz für Investitionen geschaffen werden, wodurch die Wirtschaft stimuliert wird.

- Wechselkurse von Währungen: Hat ein Unternehmen einen Großteil seines Kapitals beispielsweise im US-Dollar und es findet eine Abschwächung dieser Währung statt, sinkt auch der Wert des Unternehmens, da für das gleiche Geld weniger gekauft werden kann.

- Katastrophen und Kriege

- Marktmanipulationen

- Pleite einer großen Bank, was eine Kettenreaktion auslösen kann, da das Bankensystem zu einem großen Teil auf Vertrauen beruht.

- Panik/Euphorie bzw. Emotionen im Allgemeinen.

Links zur Recherche von wirtschaftlich relevanten Daten, die an der Börse von Bedeutung sind:

- Verbraucherpreisindex (Consumer Price Index) in den USA: https://www.bls.gov/charts/consumer-price-index/consumer-price-index-by-category-line-chart.htm

- Wirtschaftskrisen mit der inversen Zinskurve vorhersehen

- Geldmenge/Inflationsentwicklung: https://fred.stlouisfed.org/series/WM1NS

- Recherche von Quartalsberichten und Bilanzen börsennotierter Unternehmen: https://www.sec.gov/search/search.htm

In was sollte man investieren (Aktien, ETFs, Kryptowährungen, ...) ?

Es gibt eine unglaublich breite Palette an Finanzprodukten, in welche man investieren kann.

Nicht nur, dass man dabei den Überblick verliert, es hat noch dazu jeder eine andere Meinung zu jedem dieser Produkte. Völlig egal, ob es um Aktien, Fonds, ETFs, Gold, Silber, Öl oder Bitcoin geht.

Unabhängig davon, zu welchem Investmentprodukt du recherchierst, du wirst viele "Experten" finden, die entweder stark dazu raten oder stark davon abraten zu investieren.

Und das führt zu einem Problem: Welchen Aussagen und Bewertungen kann man vertrauen? Da kaum ein Mensch unabhängig ist, sind es auch die Einschätzungen und Meinungen nicht.

Jemand, der eine bestimmte Aktie hält, hat beispielsweise ein Interesse daran, dass möglichst viele Investoren diese Aktie ebenfalls kaufen, damit diese im Wert steigt. Die selektive Wahrnehmung sorgt noch zusätzlich dafür, dass negative Nachrichten zu dem Unternehmen möglicherweise ausgeblendet und positive überbewertet werden.

Das gilt selbstverständlich nicht nur für Aktien, sondern jegliches Finanzprodukt.

Auch die Abhängigkeiten und Interessen können vielfältig sein und sind nicht immer offensichtlich.

Erfolgreiche Investoren machen sich daher IMMER auch eigene Gedanken und überlegen selbst, was plausibel erscheint und was nicht und laufen keinen "heißen Tipps" nach.

Die Kunst ist es also herauszufinden, welche Bereiche und Branchen und somit Investitionen Zukunftspotential haben, um daraus dann die wenigen, möglichen Gewinner auszuwählen.

Das funktioniert in der Regel nur mit ausreichend Kenntnis der Branche. Wenn du zu wenig Kenntnisse hast, klingt jedes Produkt toll.

Da man nicht in allem Experte sein kann, ist es ratsam, mit einem Bereich anzufangen und dann Stück für Stück zu erweitern. Ein mehr oder weniger einfach zu verstehendes Finanzprodukt für Anfänger sind zum Beispiel ETFs.

Spannende Wachstumsmärkte sind:

Spannende Wachstumsmärkte mit Potenzial

Keine Anlageberatung. Diese Informationen ersetzen keine professionelle Investmentberatung.

Elektroautos

Elektroautos wie die von Tesla oder BMW (Beispiele) gelten als wahrscheinlichster Kandidat, um Verbrenner zu ersetzen. Aber auch mit Wasserstoff wird experimentiert.

Cannabis

Vor einigen Jahren hat ein Legalisierungs-Trend eingesetzt - sowohl was den Freizeitkonsum als auch die medizinische Anwendung von Cannabis betrifft.

Kryptowährungen

Kryptowährungen wie Bitcoin machen durch die Blockchain Banken obsolet. Es ist zwar unwahrscheinlich, dass Kryptowährungen unsere Fiat-Währungen und das Bankensystem ansich ersetzen, allerdings könnten diese Ko-Existieren oder als Wertspeicher dienen.

Künstliche Intelligenz

Künstliche Intelligenz gilt als der disruptive Faktor im 21. Jahrhundert. Keine Entwicklung wird mutmaßlich so viel wirtschaftliche und gesellschaftliche Veränderung bringen als AI.

China

China ist von einem Entwicklungsland auf dem Weg zu einer Weltmacht und liefert sich langsam ein Kopf-an-Kopf-Rennen mit den USA.

Raumfahrt

Raumfahrt war lange Zeit eien rein staatliche Angelegenheit. Nun drängen auch private Anbieter wie SpaceX oder Virgin Galactic in den Markt.

© WWW.FINANZSACHE.COM

Gerade weil diese Bereiche Wachstumsmärkte sind, sind diese auch noch mit viel Unsicherheit und damit Risiko verbunden.

Das Fazit bleibt somit: Die Entscheidung, in was du selbst investieren solltest, kann und sollte dir niemand abnehmen.

Woher weiß ich, welches Asset unterbewertet ist und wie definiert sich Wert überhaupt?

Es gibt sehr offensichtlichen Wert wie zum Beispiel Lebensmittel oder ein Auto. Das eine sichert uns das Überleben und das andere bringt uns von A nach B.

Macht es aber deshalb Sinn, in jedes Unternehmen zu investieren, welches Lebensmittel herstellt? Nein, denn es gibt noch eine ganze Reihe weiterer Aspekte, welche zu einer hohen Bewertung beitragen. Zwei wichtige davon sind beispielsweise Skalierung und Marketing.

Es bringt nichts, wenn ein Unternehmen zwar extrem wertvolle Lebensmittel herstellt, aber nicht in der Lage ist, die Produktion ausreichend zu skalieren oder schlicht niemand von dem Produkt weiß.

So gibt es zahlreiche Unternehmen, von denen manche sagen würden, dass diese Gift als Lebensmittel verkaufen, aber trotzdem zu den erfolgreichsten Unternehmen der Welt gehören. Das kommt daher, da Bekanntheit, ein günstiger Preis oder auch die Vermittlung eines bestimmten Lifestyles einen hohen Wert haben.

Der Mythos, dass sich immer das qualitativ Beste durchsetzt, ist daher nicht richtig.

Das Gleiche ist beispielsweise auch bei Kryptowährungen zu beobachten: Täglich gibt es lebhafte Diskussionen darüber, um wie viel "besser", schneller und günstiger ein bestimmter Coin gegenüber Bitcoin ist. Es spielt allerdings in den seltensten Fällen auch tatsächlich eine Rolle, da Bitcoin einen riesigen Vorsprung in der Bekanntheit hat. Und dieser Vorsprung kann wertvoller sein als das ein oder andere technische Detail.

Wie werden einzelne Assets bewertet?

Jede Asset-Klasse wird etwas anders bewertet, da andere Faktoren eine Rolle spielen. Grundsätzlich basieren die meisten Bewertungsmethoden auf Cashflow (Geldfluss). Wo es keinen Cashflow gibt, weil nichts produziert wird, wie zum Beispiel bei Gold oder Kryptowährungen, muss man sich mit anderen Methoden behelfen.

Zwei Beispiele für unterschiedliche Herangehensweisen sind Aktien und Bitcoin:

- Bei Aktien zum Beispiel werden gerne Kennzahlen wie das KGV (Kurs-Gewinn-Verhältnis) zur Bewertung herangezogen. Das KGV ist in dem Fall nur ein Beispiel und versagt bei manchen Unternehmen auch gänzlich. So hätte man damit beispielsweise nicht den Aufstieg von Amazon vorhersehen können.

- Bei Bitcoin wird gerne nach dem Stock-to-Flow-Modell bewertet oder mit der Marktkapitalisierung von Gold verglichen. So wirklich gut lässt sich der Wert allerdings nicht berechnen, da Bitcoin nichts produziert oder verkauft (keinen Cashflow hat). Der wahre Wert von Bitcoin liegt also in der Bekanntheit, Dezentralität und Unabhängigkeit (Freiheit). Wie hoch diese Werte in Euro zu bemessen sind, ist Gegenstand von Diskussionen, Auslegungen und oben beschriebenen Modellen.

Alle Methoden haben gemeinsam, dass nach fundamentalem Wert gesucht und gleichzeitig in die Zukunft projiziert wird.

Sind quantitative Investmentmethoden der Schlüssel zum Börsenerfolg?

In unserem Leben halten immer mehr Algorithmen, die Entscheidungen auf Basis von Machine Learning, neuronalen Netzwerken und "Big Data" treffen, Einzug.

Diese Entwicklung macht auch vor der Wall Street nicht halt. Bereits seit einer Zeit setzten große Fonds aber auch einzelne Trader und Investoren auf die Macht von Daten und Mathematik.

Eines der bekanntesten Beispiele dafür ist der geschlossene "Medallion"-Fonds von Renaissance Technologies des Mathematikers Jim Simons. Kaum einer der Mitarbeiter dieses Hedgefonds kommt aus dem Finanzbereich. Trotzdem wird eine durchschnittliche Rendite von ca. 66% p.a. erzielt, was überdurchschnittlich viel an der Börse ist.

Jim Simons ist auf diese Weise zum Milliardär und einem der reichsten Menschen der Welt geworden. Wie der Fonds diese überdurchschnittlich hohe Performance erzielt, wird streng geheim gehalten. Bekannt ist nur, dass ausschließlich auf Big Data gesetzt wird und Computer die Entscheidungen treffen.

Jim Simons hat den Autor bis zuletzt gebeten, das Buch nicht zu veröffentlichen. Gregory Zuckerman hat es trotzdem getan und beschreibt darin auf spannende Art, wie Simons mithilfe von Daten an der Börse Reich geworden ist. Absolute Empfehlung!

Was gibt es nun für Privatanleger an Möglichkeiten, quantitative Investmenthoden einzusetzen?

Zum einen kann auf sogenannte Robo-Advisor gesetzt werden, welche Finanzprodukte wie Aktien, ETFs oder Anleihen datenbasiert investieren.

An der Stelle muss allerdings angemerkt werden, dass Robo-Advisor ein relativ neues Phänomen sind und fast alle in den letzten Jahren gute Ergebnisse erzielt haben. Wirklich spannend wird es erst in schwierigen Marktphasen wie einer Wirtschaftskrise bzw. Rezession.

Robo-Advisor dürfen nicht mit "Auto-Trading"-Plattformen verwechselt werden, welche in den vielen Fällen Betrug sind.

Ein ebenfalls bekanntes Gesicht der Quant-Szene ist Susan Levermann, die in ihrer aktiven Zeit als Fondsmanagerin ebenfalls ausschließlich auf Daten gesetzt hat. Ihre Methode hat sie anschaulich und für jeden Privatanleger umsetzbar in ihrem Buch beschrieben:

Levermann setzt beim Investieren die Vergabe von Punkten. Rutscht ein Wertpapier unter eine bestimmte Schwelle, wird es verkauft. Auf die gleiche Weise werden auch neue Wertpapiere ins Portfolio aufgenommen. Die Methode ist per Excel einfach umsetzen und wird genau erklärt.

Selbstverständlich sind mathematische Investmentmethoden nicht der einzige Weg, an der Börse Erfolg zu haben. Ob Algorithmen beispielsweise auch bei Kryptowährungen so gut funktionieren, wo ganz andere Dynamiken im Spiel und noch wenig Daten vorhanden sind, ist aktuell fraglich. Auch den Aufstieg von Bitcoin hätte ein Computer vermutlich nicht vorhergesehen, wohl aber wäre ein Mensch durch Intuition in der Lage dazu gewesen.

Investitionsentscheidungen aufgrund von Daten zu treffen, hat allerdings den großen Vorteil, dass Emotionen nicht mehr im Wege stehen und so rationalere Entscheidungen getroffen werden.

Was ist Diversifikation? Oder warum man nicht alle Eier in einen Korb legen sollte

Diversifikation bedeutet Risikostreuung.

Da niemand mit Sicherheit sagen kann, wie sich die Finanzmärkte entwickeln und noch weniger, wie sich einzelne Assets entwickeln, verteilt man das Risiko beim Investieren auf verschiedene Körbe.

Niemand an der Börse hat ausschließlich Gewinner im Depot. Und weil man die Gewinner und Verlierer nicht im Vorhinein bestimmen, sondern nur mit Wahrscheinlichkeiten arbeiten kann, legt man nicht alle Eier (dein Kapital) in einen Korb (die Assets).

Es gibt aber auch einen Nachteil von Diversifikation:

Umso mehr Diversifizierung, umso mehr Sicherheit aber auch weniger Rendite. Umso weniger Diversifizierung, umso mehr Risiko dafür potenziell mehr Rendite.

Wie risikoaffin jemand ist, ist individuell. Es gibt daher keine allgemein gültige Formel.

Diversifizieren kannst du deine Investitionen beispielsweise nach folgenden Unterteilungen:

- Nach Assetklasse: Aktien, Fonds, Anleihen, Krypto, Edelmetalle, Rohstoffe, ...

- Nach Branche: Technologie, Energie, Gesundheit, Finanzen, ...

- Nach Kontinent oder Land: Amerika, Europa, China, Indien, Afrika, ...

- Nach Währung: Kaufe ich die Assets in Euro, US-Dollar, Yen, ...

- Nach Konkurrenz: Amazon-Alibaba, Tesla-BYD, ...

- usw.

Keine Zeit zum Investieren? Warum ETFs und Sparpläne so beliebt sind

Richtig angegangen, ist Investieren ein nahezu-Vollzeitjob. Noch dazu macht die Beschäftigung mit Finanzmärkten nicht jedem Spaß.

Welche Lösung gibt es also für die Gruppe? Die Kombination aus einem ETF und einem Sparplan kann es auch unerfahrenen Privatanlegern einfach machen, an der Börse aktiv zu werden.

Diese Kombination hat drei Effekte:

- Ein ETF wie zum Beispiel der MSCI World beinhaltet Aktien aus diversen Branchen und Ländern und ist auf diese Weise diversifiziert. Manche davon, wie beispielsweise der IE00B4L5Y983, ist dazu noch thesaurierend, was bedeutet, dass Dividenden automatisch reinvestiert werden.

- Ein Sparplan ist ein regelmäßiger, automatischer Investitionsauftrag an deinen Broker. Du stellst beispielsweise ein, dass du jeden 15. eines Monats € 150,- in einen bestimmten ETF investieren möchtest. Einmal eingestellt, läuft der Sparplan automatisch so lange, bis du ihn stoppst. Durch die fixen Zeitpunkte erreichst du den "Cost-Average-Effekt". Gleichzeitig musst du nicht regelmäßig ans Investieren denken.

- Sowohl ETFs als auch Sparpläne sind in der Regel kostengünstig.

Klingt zu einfach, um wahr zu sein? Teilweise ist es das, wie überall gibt es aber Vor- und Nachteile:

- Geeignet für Einsteiger - Wenig Börsenerfahrung nötig

- Minimaler Aufwand

- Geringe Kosten/Gebühren

- Keine überdurchschnittliche Rendite möglich ("den Markt schlagen")

- Keine Teilnahme an Hauptversammlungen der enthaltenen Unternehmen möglich

- Es gibt Stimmen, welche den MSCI World und andere große ETFs mittlerweile für überkauft (Blase) halten. Die These ist allerdings umstritten.

Ein ETF bedeutet übrigens auch nicht, dass es kein Risiko gibt. Je nachdem, für welchen ETF du dich entscheidest, sind diese mehr oder weniger riskant.

Wichtig ist es allerdings, lange Zeithorizonte von mind. 15 Jahren mitzubringen. Auf diese lange Sicht waren diversifizierte ETFs wie zum Beispiel der MSCI World in der Vergangenheit immer positiv. Auch wenn es wenig vorstellbar ist, dass sich das in Zukunft ändern wird, ist es natürlich auch hier nicht garantiert.

Welche Depots und Handelsplattformen eignen sich zum Investieren?

Da man nicht direkt an der Börse handeln kann, geht man über einen Mittelsmann, heutzutage über einen Online Broker.

Die unterschiedlichen Plattformen und Depots am Markt eignen sich nicht für alles gleich gut.

Nachfolgend stellen wir jeweils einen beliebten Anbieter für verschiedene Einsatzmöglichkeiten vor:

Depot für langfristige Geldanlagen (Sparpläne, ETFs, Aktien, Anleihen, ...)

Viele kostenlos ETFs ² ³, günstige Sparpläne und durch den Standort in Österreich steuereinfach. Flatex ist einer der größten Online Broker und eines der beliebtesten Depots in Österreich.

EU-Regulierung

Niederlassung in Österreich

Aktien

Anleihen

Sparpläne

Fonds

Devisen

ETFs / Indizes

Risikohinweis: Investitionen in Wertpapiere bergen Risiken. Veranlagungen in Finanzinstrumente sind mit Risiken verbunden und können neben den Erträgen auch zum Verlust des eingesetzten Kapitals führen.

¹ exkl. Verwahrgebühr für Xetra-Gold, ADRs, GDRs, ² zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten. ³ zzgl. Fremdspesen, ⁴ bei Premiumpartnern ab 500 EUR Ordervolumen

Hinweis für Österreich: Aktuell können bei eToro KEINE Kryptowährungen, auch nicht als CFD gehandelt werden. Informationen zu eToro und Kryptowährungen gelten daher nur für Deutschland.

Beliebte Multi-Asset-Plattform zum Traden & Investieren

Multi-Asset-Broker für primär Trading, inzwischen aber auch zum Investieren geeignet. Allerdings gibt es hier keine Sparpläne. Ansonsten hat eToro aber eine breite Auswahl an Finanzprodukten und ist sehr intuitiv bedienbar.

EU-Regulierung

Niederlassung in Deutschland

-

Krypto-CFDs

-

Aktien

-

Devisen

-

ETFs / Indizes

-

Rohstoffe

Risikohinweis CFDs: 76% der CFD-Kleinanlegerkonten verlieren Geld. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Regulierte Plattform für Kryptowährungen

BitPanda ist eine Kryptobörse mit Sitz in der EU und eignet sich zum langfristigen Halten von Kryptowährungen. Inzwischen wurde das Sortiment auch um Aktien, Edelmetalle wie Gold und weitere Finanzprodukte erweitert.

-

EU-Regulierung

-

Niederlassung in Österreich

- Euro

Krypto

-

Echte Kryptowährungen

-

+ Weitere Coins

Beliebter Robo-Advisor aus Deutschland

Der Robo-Advisor "Quirion" wurde von der Stiftung Warentest ausgezeichnet und erlaubt die automatisierte Geldanlage ab € 5.000,-. Sparpläne gibt es ab € 30,- und die Gebühren beginnen ab 0,48 p.a.

Niederlassung in Deutschland

Fragen & Antworten rund ums Investieren

Welche Rendite kann ich an der Börse erwarten?

Wie viel Rendite an der Börse erwartet werden kann, hängt von den eigenen Kenntnissen und der Risikobereitschaft ab. Üblicherweise spricht man von 6-8% pro Jahr. Das ist ein Durchschnittswert, welcher von den großen Indizes stammt.

In wirtschaftlichen Boom-Phasen oder einem Abschwung kann die Rendite aber auch weit darüber oder weit darunter liegen.

Mit manchen Asset-Klassen wie Kryptowährungen erzielen manche Anleger gar Renditen von mehreren hundert oder sogar mehreren tausend Prozent. Dabei handelt es sich in manchen Fällen jedoch oft um spekulative Blasen, welche keinen Bezug mehr zum realen Wert haben.

Trotzdem ist es natürlich möglich, durch Spekulation und dem richtigen Ein- und Ausstiegszeitpunkt mit vergleichsweise wenig Kapital viel Geld zu verdienen.

Was bedeutet "Buy the rumor, sell the news"?

"Buy the rumor, sell the news" bedeutet so viel wie "Kaufe das Gerücht, aber verkaufe die Nachricht".

Der Spruch spielt darauf an, dass sich Erwartungen an der Börse schnell hochschaukeln und so zu einer Überbewertung oder auch Unterbewertung führen können. Sobald sich das Gerücht bestätigt, findet anschließend oft eine Korrektur statt.

Wer schnell genug handelt, kann so Gewinne mitnehmen.

Gibt es ein sicheres Investment?

Eine Investition ist per se immer unsicher, daher gibt es auch keine sichere Geldanlage.

Als Faustregel gilt: Je höher die mögliche Rendite, desto unsicherer das Investment und umgekehrt.

Mehr zu diesem Thema: Das Verhältnis von Risiko und Rendite beim Investieren.

Man sagt: Das einzige, was an der Börse sicher ist, ist, dass nichts sicher ist.

Als mehr oder weniger sicher gelten beispielsweise Staatsanleihen, da hier die Ausfallwahrscheinlichkeit in der Regel nicht besonders hoch ist. Dafür aber auch nicht die Rendite.

Auf der anderen Seite gibt es natürlich auch Investitionen, welche zwar nicht als sicher gelten, dafür aber ein besonders gutes Chancen/Risiko-Verhältnis aufweisen. In so einem Fall wird auch manchmal "asymmetrischen Wetten" gesprochen. Das ist immer dann der Fall, wenn der mögliche Verlust 100% beträgt, die mögliche Upside aber zum Beispiel 1.000%.

Viele Investoren halten beispielsweise Bitcoin und manche andere Kryptowährungen für eine derartige, asymmetrische Wette. Allerdings können auch Experten mal falsch liegen. Man sollte also wissen, worauf man sich einlässt und ob es mit der persönlichen Anlagestrategie und Risikoaffinität zusammenpasst.

Wann ist der richtige Zeitpunkt zum Investieren?

Bei weiter oben besprochenen quantitativen Modellen können diese auf richtige Zeitpunkte nach dem jeweiligen Modell hinweisen.

Ansonsten gilt aber bei langfristigem Investieren ("Buy & Hold") an der Börse, dass es keinen richtigen Zeitpunkt zum Investieren gibt, da niemand in die Zukunft sehen kann und die richtigen und falschen Zeitpunkte immer erst in der Nachbetrachtung sichtbar werden.

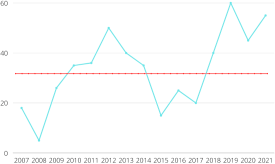

In diesem Beispiel hat der Fonds einen Höchststand erreicht.

Grundsätzlich sagt man, dass man nicht am All-Time-High ("Allzeithoch") investieren sollte.

Man könnte nun auf einen besseren Einstiegskurs warten. Das Problem ist nur: was, wenn das bereits der niedrigste Kurs ist? Es kann sein, dass der Kurs sich von diesem Punkt aus zwei Jahre lang weiter hinauf entwickelt und erst dann einen Rücksetzer macht.

Aus diesem Grund investiert man sein Geld üblicherweise in Scheiben und regelmäßig. So erreicht man einen Durchschnittspreis.

Gibt es eine automatische Geldanlage ("Auto-Trading") ?

Oft hört man von automatischen Trading-Systemen, in die man einmal Geld einzahlt und der Computer daraufhin den kompletten Handel übernimmt. Gibt es das? Grundsätzlich ja. Ist dies für den privaten Anleger wie du und mich verfügbar? Leider nein.

Auto-Trading gibt es zwar im institutionellen Bereich, uns ist allerdings keine funktionierende Plattform für den privaten Investor bekannt. Speziell wenn es sich um das Trading von Forex-Paaren oder Kryptowährungen handelt, ist es in den meisten Fällen schlicht betrug.

Die Alternative dazu sind die bereits oben angesprochenen Robo-Advisor, welche tatsächlich von jedem genutzt werden können. Da es sich dabei um ein noch relativ junges Phänomen handelt, ist abzuwarten, wie sich diese Plattformen in schwierigen Marktphasen bewähren werden.

Erklärung für das * Sternchen: Unter bestimmten Voraussetzungen kann bei erfolgreicher Vermittlung eine Vermittlungsprovision vom jeweiligen Anbieter ausgezahlt werden. So kannst du uns ohne Nachteile für dich unterstützen und wir können im Gegenzug kostenlose Inhalte für dich produzieren.

EU-Regulierung

EU-Regulierung Aktien

Aktien Anleihen

Anleihen Sparpläne

Sparpläne Fonds

Fonds

Devisen

Devisen ETFs / Indizes

ETFs / Indizes

Krypto

Krypto  Echte Kryptowährungen

Echte Kryptowährungen + Weitere Coins

+ Weitere Coins